気候変動対応

気候変動に対する認識

「パリ協定」や「IPCC(気候変動に関する政府間パネル)」に代表される国際的な報告によれば、地球温暖化を含む気候変動の進行は科学的事実であり、気候変動の進行により台風・豪雨の激甚化、熱波や干ばつの頻発、世界的な海面上昇の進行等の気象・気候災害の発生、拡大が予想されます。気候変動を緩和するための全世界的な取組みとして、温室効果ガスの排出削減に向けた枠組みの設定や排出規制の強化等、社会経済の脱炭素化が予期される中、特に2050年までのネットゼロ達成に向けた取組みの重要性が増しています。

三井物産・イデラパートナーズ株式会社(以下「本資産運用会社」といいます。)及び投資法人みらい(以下「本投資法人」といいます。)は、気候変動問題は、上記の各種災害等による物理的な影響に加え、脱炭素社会への移行とその過程において事業活動に重大な影響を与える可能性があると考えており、気候変動がもたらすリスク及び機会について特定・評価・管理を行うことで事業のレジリエンスを高めることが本投資法人の投資主価値を中長期的に向上させるために必要不可欠な事項であると認識しています。

TCFDへの賛同表明

本資産運用会社は、気候変動に関する情報開示を推進するため、2023年2月に「気候関連財務情報開示タスクフォース(TCFD)」への賛同を表明しました。TCFDは、金融安定理事会(FSB)により、気候関連の情報開示及び金融機関の対応方針を検討する目的で設立されたタスクフォースであり、気候変動を世界経済にとって深刻なリスクと捉え、企業等に対して、気候変動関連リスク及び機会に関する「ガバナンス」「戦略」「リスク管理」「指標と目標」について把握・開示を推奨する提言を公表しています。

また、本資産運用会社は、TCFDへの賛同と合わせて「TCFDコンソーシアム」に加入しています。同コンソーシアムには日本国内における多くのTCFD賛同企業・団体が参加しており、気候関連課題に関する情報開示のあり方やその活用方法等が議論されています。

ガバナンス

本資産運用会社は、サステナビリティ全般の推進責任者である取締役副社長を中心に気候変動関連の対応を含むサステナビリティに関する取組みを推進しています。また、常勤取締役、各部長及びコンプライアンス・オフィサーにより構成される「サステナビリティ推進会議」を設置しており、気候変動関連の対応に関する重要事項については、同会議での審議・検討を経て各種規程の基準に則り本資産運用会社の取締役会や本投資法人の役員会で決議・報告等が行われます。このプロセスを通して、気候変動関連の取組みに対する管理・監督が行われます。

サステナビリティ推進体制についてはこちらをご覧ください。

戦略

参照したシナリオ

IEA(国際エネルギー機関)やIPCC等の国際機関が作成した将来の気温上昇シナリオを情報源としてリスク分析を行いました。参照した主な情報源は以下のとおりです。

シナリオ分析の対象範囲

本投資法人が保有する全物件を対象としています。

| 気温上昇1.5℃シナリオ | 気温上昇4.0℃シナリオ | |

|---|---|---|

| 移行リスク | IEA NZE2050 | IEA STEPS |

| 物理リスク | IPCC RCP 2.6 | IPCC RCP 8.5 |

| ※移行リスク: | 社会経済が低炭素・脱炭素に移行することにより生じる事業上の影響を意味し、法規制による脱炭素の推進、新技術の開発、エネルギー価格の変動及びステークホルダーからの評判低下等がもたらすリスクをいいます。 |

| ※物理リスク: | 気候変動が進行し、気候パターン、気象現象が従来のものから変化することによって生じる事業上の影響を意味し、急性リスクと慢性リスクに分類されます。急性リスクとは台風や洪水等、突発的な気象原因に起因するリスクを指し、慢性リスクとは長期的高温や低温等、気候パターンの長期的な変化に起因するリスクを指します。 |

シナリオ分析

本投資法人及び本資産運用会社が分析の前提とした各シナリオの世界観は以下のとおりです。

4℃シナリオ

脱炭素社会に向けた十分な気候変動緩和対策が実現せず、温室効果ガス排出量が増加し続け、地球温暖化の進行により気象災害が頻発化・激甚化することを前提とする世界観(相対的に物理リスクが高く、移行リスクは低いシナリオ)

1.5℃シナリオ

脱炭素社会に向けた社会政策・排出規制や技術投資等の気候変動緩和対策が進展し、温室効果ガス排出量が減少することで地球温暖化が抑制されることを前提とする世界観(相対的に物理リスクが低く、移行リスクは高いシナリオ)

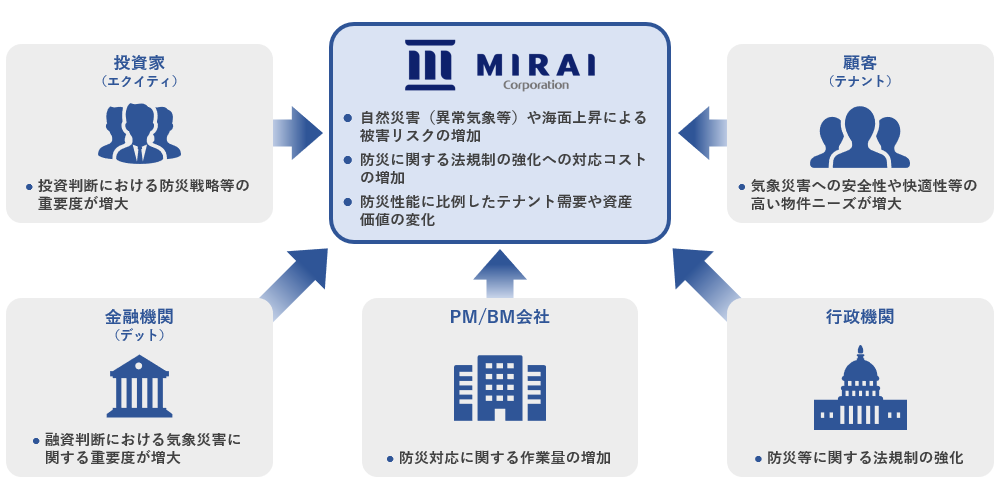

気候変動に関する定性評価

| 分類 | 不動産運用における関連 | 本投資法人への財務的な影響 | リスク管理、対応策、取組み等 | |||||

|---|---|---|---|---|---|---|---|---|

| 4℃シナリオ | 1.5℃シナリオ | |||||||

| 中期 | 長期 | 中期 | 長期 | |||||

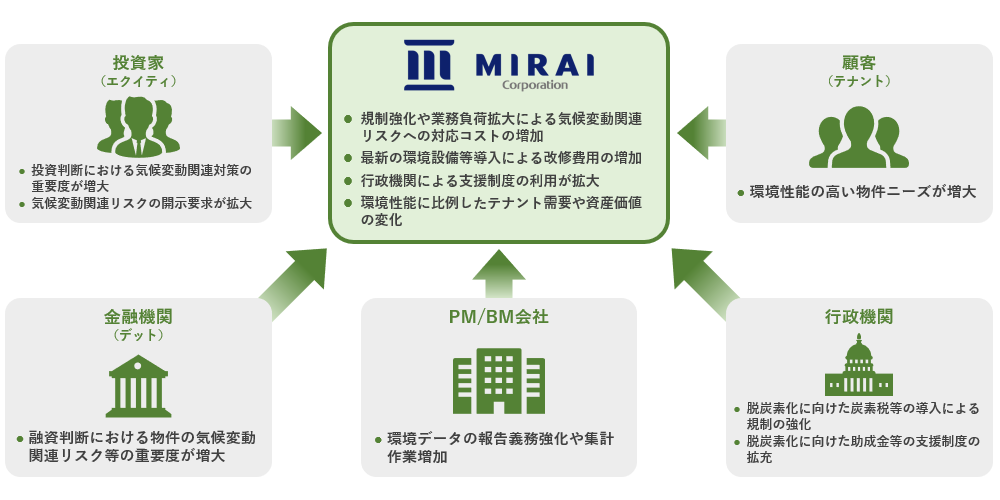

| 移 行 リ ス ク |

政策と法 | 炭素税やGHG排出規制の導入 |

|

小 | 小 | 中 | 大 |

|

| 省エネ基準の強化 |

|

小 | 小 | 小 | 中 |

|

||

| エネルギー及びGHG関連データに関する報告義務の厳格化や開示制度の拡充及び義務化 |

|

小 | 小 | 小 | 小 |

|

||

| 技術 | 省エネ技術の進化/再生可能エネルギーの普及 |

|

小 | 小 | 中 | 中 |

|

|

| 市場 | 不動産鑑定への環境パフォーマンス等の基準の導入 |

|

小 | 小 | 中 | 大 |

|

|

| 気候変動対応の遅れによる資金調達条件の悪化 |

|

小 | 小 | 中 | 中 |

|

||

| 環境性能に対するテナントニーズの変化 |

|

小 | 小 | 中 | 大 |

|

||

| 評判 | 気候変動対応の遅れによるブランド価値の低下 |

|

小 | 小 | 小 | 中 |

|

|

| 物 理 的 リ ス ク |

急性 | 台風・集中豪雨・洪水・浸水被害の増加 |

|

中 | 大 | 小 | 小 |

|

| 慢性 | 海面上昇の進行 |

|

中 | 大 | 小 | 小 |

|

|

| 異常気象の発生(猛暑日や極寒日等) |

|

中 | 中 | 小 | 小 |

|

||

| 機 会 |

資源の効率 | テナントへの省エネ設備・サービスの提供 |

|

小 | 小 | 小 | 中 |

|

| 市場 | 環境性能の高い物件への需要増加 |

|

小 | 小 | 小 | 中 |

|

|

| 投資家層の拡大 |

|

小 | 小 | 小 | 小 |

|

||

- 中期は4~10年程度、長期はそれ以上の期間を前提としています。なお、本分析は分析時点における参照シナリオやその他第三者の専門機関等が公表している客観的な予測データ等を参考にしながら、本投資法人の保有資産の状況等を踏まえて検証したものですが、既知のリスクの不確実性又は未知のリスクその他の要因を内在しており、必ずしもその情報の正確性及び安全性を保証するものではありません。

リスク管理

本資産運用会社における気候変動関連のリスク管理体制は下記のとおりです。

リスクの特定・評価

リスクの特定においては、可能な範囲でリスクの時間軸(顕在化の時期・期間)、確信度(リスク顕在化の可能性)及び影響度(当社及び本投資法人への財務的影響度)を各リスク、シナリオ毎に評価するよう試みます。リスクの特定の過程において、本資産運用会社及び本投資法人の事業上の機会となり得るテーマや要素が特定された場合は、リスクとは別に気候関連の機会として記録し、その実現性等について検討した上で、可能な場合はシナリオ毎の機会の財務的影響度や実現性、投資対効果等の評価も行います。サステナビリティ推進会議は、特定された気候関連リスクについて、その確信度と影響度についての検討結果等を基に、優先して対応すべき気候関連リスクについて審議し、リスク管理対応の優先順位付けを行います。また、気候関連の機会について報告があった場合は、リスクと同様に審議し、事業戦略上の優先順位付けを行います。上記気候関連リスク・機会の特定・評価の作業は、担当部門が関係部門の意見を踏まえて全社的な検討を行い、サステナビリティ推進会議に上程され、各種規程に則り決定・報告がなされます。

リスクの管理方法

本資産運用会社は、特定・評価された気候関連のリスク・機会を管理し、レジリエンスを高める取組みを推進することで本投資法人の事業上のリスクの低減と価値創出を実現し、持続可能かつ安定的な収益を長期的に確保することを目指します。サステナビリティ推進責任者は、サステナビリティ推進会議で審議された重要な気候関連のリスク及び機会について担当者を指定し、対応策の策定を指示します。また、策定された対応策は、その内容に応じて、本資産運用会社及び本投資法人の規程等に定められた権限に基づく審議・決議等を経て実行するものとします。サステナビリティ推進責任者は、重要な気候関連リスクを既存の全社リスク管理プログラムにおいても考慮するよう指示し、リスク特定・評価・管理プロセスの統合を図ります。

指標と目標

本資産運用会社及び本投資法人は、国際社会で提唱される2050年までのネットゼロ達成に向けて各種施策に取組むとともに、気候関連リスク・機会を管理するための指標と目標を設定し、環境パフォーマンスデータをモニタリングします。

指標や目標の推移については環境パフォーマンスデータの実績や直近のサステナビリティレポートをご覧ください。